प्रारंभिक परीक्षा – रेपो दर, मौद्रिक नीति समिति, भारतीय रिजर्व बैंक

मुख्य परीक्षा : सामान्य अध्धयन प्रश्नपत्र 3 - भारतीय अर्थव्यवस्था तथा योजना |

संदर्भ

- भारतीय रिजर्व बैंक (आरबीआई) ने अपनी द्विमासिक मौद्रिक नीति समीक्षा में रेपो दर को 25 आधार(basis) अंक बढ़ाकर 6.50 प्रतिशत कर दिया।

- 1 प्रतिशत, 100 आधार अंक के बराबर होता है।

- रेपो दर में वृद्धि के साथ ही स्थायी जमा सुविधा दर 6.25 प्रतिशत जबकि सीमांत स्थायी सुविधा दर और बैंक दर 6.75 प्रतिशत हो गयी है।

रेपो दर

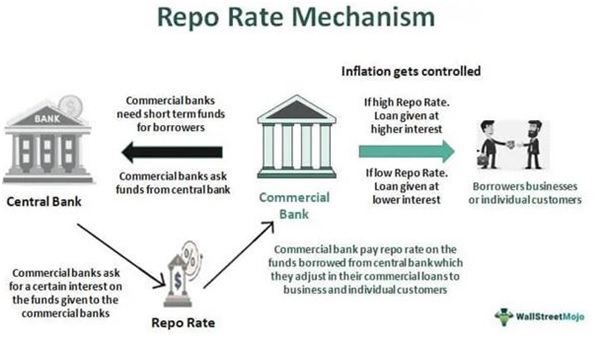

- रिज़र्व बैंक अपने ग्राहकों को लघु अवधि के लिये दिए जाने ऋण पर जो ब्याज दर लागू करती है, उसे रेपो दर कहते है।

- रिज़र्व बैंक के सभी ग्राहक – बैंक, केंद्र सरकार, राज्य सरकार रेपो दर के तहत ऋण प्राप्त कर सकते है।

- इसके तहत ऋण लेने के लिये ग्राहकों को अपनी सरकारी प्रतिभूतियों को रिज़र्व बैंक के पास गिरवी रखना पड़ता है।

- बैंक, वैधानिक तरलता अनुपात(SLR) के तहत रिज़र्व बैंक के पास रखी प्रतिभूतियों का प्रयोग रेपो दर के तहत ऋण लेने के लिये नहीं कर सकते है।

- रेपो दर का निर्धारण मौद्रिक नीति समिति द्वारा किया जाता है।

रेपो दर में वृद्धि के प्रभाव

- रेपो रेट बढ़ाने से बैंक रिजर्व बैंक से कम नकदी उधार लेते हैं, जिससे अर्थव्यवस्था में मुद्रा की आपूर्ति कम हो जाती है, उम्मीद की जाती है कि ऐसा करने से महंगाई में कमी आयेगी।

- रेपो दर में वृद्धि का मतलब है, कि कर्ज महंगा होगा और मौजूदा ऋण की मासिक किस्त बढ़ेगी।

- रेपो दर बढ़ने के बाद बैंक, होम लोन, ऑटो लोन, पर्सनल लोन आदि कर्जों की दरें बढ़ा देते हैं, जिससे लोन लेने की लागत बढ़ जाती है।

- रेपो रेट में वृद्धि से उपभोग और मांग पर असर पड़ सकता है।

|

रिवर्स रेपो दर

- वह ब्याज दर, जिस पर रिज़र्व बैंक एलएएफ के तहत पात्र सरकारी प्रतिभूतियों के संपार्श्विक पर बैंकों से चलनिधि को अवशोषित करता है।

|

|

बैंक दर

- वह दर जिस पर रिज़र्व बैंक विनिमय बिलों या अन्य वाणिज्यिक पत्रों को खरीदने या फिर से भुनाने के लिए तैयार है।

- बैंक दर दंडात्मक दर के रूप में कार्य करती है जो बैंकों द्वारा उनकी आरक्षित निधि संबंधी आवश्यकताओं (आरक्षित नकदी निधि अनुपात और सांविधिक चलनिधि अनुपात) को पूरा नहीं कर पाने की स्थिति में उन पर लगाई जाती है।

- बैंक दर को एमएसएफ दर के अनुरूप किया गया है और, जब एमएसएफ दर नीतिगत रेपो दर में परिवर्तन के साथ बदलती है तो वह स्वचालित रूप से बदल जाती है।

|

|

स्थायी जमा सुविधा (एसडीएफ) दर

- वह दर, जिस पर रिज़र्व बैंक अन्य बैंकों से ओवरनाइट आधार पर गैर-जमानती जमाराशियां स्वीकार करता है।

- चलनिधि प्रबंधन में अपनी भूमिका के अलावा एसडीएफ एक वित्तीय स्थिरता साधन भी है।

- एसडीएफ दर को नीतिगत रेपो दर से 25 आधार अंक कम रखा गया है।

|

|

सीमांत स्थायी सुविधा (एमएसएफ) दर

- वह दर, जिस पर बैंक अपने सांविधिक चलनिधि अनुपात (एसएलआर) पोर्टफोलियो का उपयोग कर रिज़र्व बैंक से ओवरनाइट आधार पर उधार ले सकते हैं।

- यह बैंकिंग प्रणाली को अप्रत्याशित चलनिधि झटकों के विरुद्ध एक सुरक्षा वाल्व प्रदान करता है।

- एमएसएफ दर को नीतिगत रेपो दर से 25 आधार अंक अधिक रखा गया है।

|

मौद्रिक नीति समिति

- मौद्रिक नीति समिति का गठन ब्याज दर निर्धारण को अधिक उपयोगी एवं पारदर्शी बनाने के लिये 2016 में किया गया था।

- भारतीय रिजर्व बैंक अधिनियम में संशोधन करते हुए भारत में मौद्रिक नीति निर्माण को एक नवगठित मौद्रिक नीति समिति (एमपीसी) को सौंप दिया गया है।

- मौद्रिक नीति वह उपाय या उपकरण है है जिसके द्वारा केंद्रीय बैंक ब्याज दरों पर नियंत्रण कर अर्थव्यवस्था में मुद्रा के प्रवाह को नियंत्रित करता है, मूल्य स्थिरता बनाये रखता है और उच्च विकास दर के लक्ष्य की प्राप्ति का प्रयास करता है।

- भारतीय रिज़र्व बैंक अधिनियम के प्रावधानों के अनुसार, मौद्रिक नीति समिति के छह सदस्यों में से तीन सदस्य रिज़र्व बैंक से होते हैं, जिनमें गवर्नर, एक डिप्टी गवर्नर तथा एक अन्य अधिकारी शामिल होता है।

- अन्य तीन सदस्यों की नियुक्ति केंद्र सरकार द्वारा की जाती है। जिनका चयन कैबिनेट सचिव की अध्यक्षता वाली एक समिति द्वारा किया जाता है, इनका कार्यकाल 4 वर्ष का होता है, तथा ये पुनर्नियुक्ति के पात्र नहीं होते है।

- रिज़र्व बैंक का गवर्नर इस समिति का पदेन अध्यक्ष होता है।

- मौद्रिक नीति समिति (MPC) की एक वर्ष में 4 बैठकें होना अनिवार्य है, तथा बैठक के लिए कोरम चार सदस्यों का होता है।

- समिति में निर्णय बहुमत के आधार पर लिये जाते हैं, और समान मतों की स्थिति में रिज़र्व बैंक का गवर्नर अपना निर्णायक मत देता है।