बजट भाग-2

बजट अनुमान : 2024-25

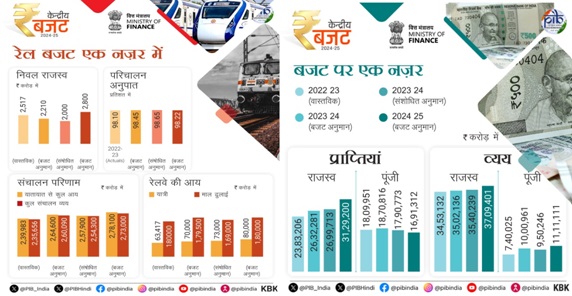

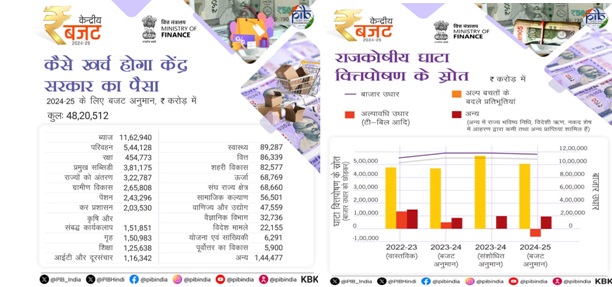

- वर्ष 2024-25 के लिए, उधारियों को छोड़कर कुल प्राप्तियां तथा कुल व्यय क्रमशः 32.07 लाख करोड़ और 48.21 लाख करोड़ अनुमानित हैं।

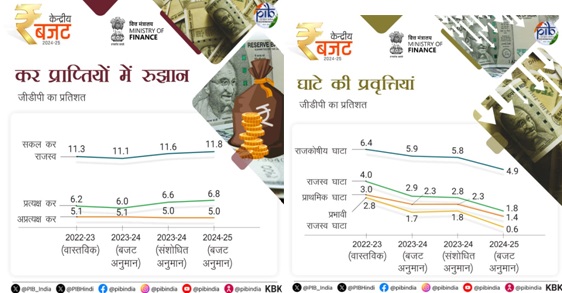

- निवल कर प्राप्तियां 25.83 लाख करोड़ अनुमानित हैं। राजकोषीय घाटा जीडीपी का 4.9 प्रतिशत रहने का अनुमान है।

- वर्ष 2024-25 के दौरान दिनांकित प्रतिभूतियों के माध्यम से सकल और निवल बाजार उधारियां क्रमशः 14.01 लाख करोड़ और 11.63 लाख करोड़ रहने का अनुमान है। दोनों ही, वर्ष 2023-24 की तुलना में कम होंगे।

- सरकार का लक्ष्य अगले वर्ष घाटे को 4.5 प्रतिशत से नीचे लाना है।

- वर्ष 2026-27 से, सरकार का प्रयास प्रति वर्ष राजकोषीय घाटे को इस प्रकार रखना है कि केंद्र सरकार का ऋण जीडीपी के प्रतिशत के रूप में लगातार कम होता रहे।

अप्रत्यक्ष कर (Indirect Tax)

- जीएसटी

- जीएसटी की सफलता से उत्साहित होकर, जीएसटी के शेष क्षेत्रों तक विस्तार हेतु सरलीकृत एवं तर्कसंगत कर संरचना।

क्षेत्र विशेष के लिए सीमा शुल्क के प्रस्ताव

- औषधियां एवं चिकित्सा उपकरण

- कैंसर की तीन दवाइयां- ट्रेस्टुजुमाब डिरूक्सटीकेन, ओसिमर्टिनिब और डुर्वालुमैब को सीमा शुक्ल से पूरी तरह छूट।

- मोबाइल फोन और संबंधित पुर्जे

- मोबाइल फोन, मोबाइल प्रिंटेड सर्किट बोर्ड असेम्बली (पीसीबीए) और मोबाइल चार्जर पर मूलभूत सीमा शुल्क को घटाकर 15 प्रतिशत किया गया।

- कीमती धातु

- सोने और चांदी पर सीमा शुल्क घटाकर 6 प्रतिशत किया गया और प्लेटिनम पर 6.4 प्रतिशत किया गया।

- अन्य धातु

- लौह, निकेल और ब्लिस्टर तांबे पर मूलभूत सीमा शुल्क हटाया गया।

- लौह स्क्रैप और निकेल कैथोड पर मूलभूत सीमा शुल्क हटाया गया।

- तांबा स्क्रैप पर 2.5 प्रतिशत रियायती मूलभूत सीमा शुल्क।

- इलेक्ट्रॉनिक्स

- रेजिस्टरों के विनिर्माण हेतु ऑक्सीजन मुक्त तांबे पर कुछ शर्तों पर मूलभूत सीमा शुल्क हटाया गया।

- रसायन एवं पेट्रोकेमिकल्स

- अमोनियम नाइट्रेट पर मूलभूत सीमा शुल्क को 7.5 प्रतिशत से बढ़ाकर 10 प्रतिशत किया गया।

- प्लास्टिक

- पीवीसी फ्लैक्स बैनरों पर मूलभूत सीमा शुल्क को 10 प्रतिशत से बढ़ाकर 25 प्रतिशत किया गया।

- दूरसंचार उपकरण

- विनिर्दिष्ट दूरसंचार उपकरण के पी.सी.बी.ए. पर बीसीडी को 10 प्रतिशत से बढ़ाकर 15 प्रतिशत करने का प्रस्ताव।

- व्यापार सुविधा

- घरेलू विमानन और नाव तथा जलयान के एमआरओ उद्योग को बढ़ावा देने के उद्देश्य से मरम्मत के लिए आयात की गई वस्तुओं के निर्यात के लिए समयावधि को छह महीनों से बढ़ाकर एक वर्ष करने का प्रस्ताव।

- वारंटी वाली वस्तुओं को मरम्मत के लिए पुनः आयात करने की समय-सीमा को 3 वर्ष से बढ़ाकर 5 वर्ष करने का प्रस्ताव।

- महत्वपूर्ण खनिज

- 25 महत्वपूर्ण खनिजों को सीमा शुल्क से पूरी तरह छूट।

- 2 महत्वपूर्ण खनिजों पर बीसीडी को कम करने का प्रस्ताव।

- सौर ऊर्जा

- सोलर सैल और पैनलों के विनिर्माण में इस्तेमाल होने वाली पूंजीगत वस्तुएं सीमा शुल्क के दायरे से बाहर।

- समुद्री उत्पाद

- कुछ ब्रूडस्टॉक, पॉलीकीट वॉर्म्स, श्रिम्प और फिश फीड पर बीसीडी को घटाकर 5 प्रतिशत करने का प्रस्ताव।

- श्रिम्प और फिश फीड के विनिर्माण में इस्तेमाल होने वाले विभिन्न कच्चे माल को भी सीमा शुल्क से छूट देने का प्रस्ताव।

- चमड़ा और कपड़ा

- बत्तख या हंस से मिलने वाले रियल डाउन फिलिंग मैटेरियल पर बीसीडी को कम करने का प्रस्ताव।

- स्पैन्डेक्स यार्न के विनिर्माण के लिए मिथाइलेन डाईफिनाइल डाईआईसोसाएनेट (एमडीआई) पर बीसीडी को कुछ शर्तों के साथ 7.5 से घटाकर 5 प्रतिशत करने का प्रस्ताव।

प्रत्यक्ष कर (Direct Tax)

- करों को सरल बनाने, करदाता सेवाओं में सुधार करने, कर निश्चितता प्रदान करने और मुकदमेबाजी को कम करने के प्रयासों जारी रहेंगे।

- सरकार की विकास और कल्याणकारी योजनाओं के वित्तपोषण के लिए राजस्व बढ़ाने पर जोर।

- वित्त वर्ष 2022-23 में 58 प्रतिशत कॉरपोरेट टैक्स सरलीकृत कर व्यवस्था द्वारा जमा हुआ। वित्त वर्ष 2023-24 में दो तिहाई से अधिक करदाताओं ने सरलीकृत कर व्यवस्था का लाभ उठाया।

- धर्मार्थ संस्थाओं और टीडीएस का सरलीकरण

- धर्मार्थ संस्थाओं के लिए कर में छूट की दो व्यवस्थाओं को मिलाकर एक करने का प्रस्ताव।

- विभिन्न भुगतानों पर 5 प्रतिशत टीडीएस दर को घटा कर 2 प्रतिशत टीडीएस दर किया जाएगा।

- म्युचुअल फंडों या यूटीआई द्वारा यूनिटों की पुनः खरीद पर 20 प्रतिशत टीडीएस दर को समाप्त करने का प्रस्ताव।

- ई-कॉमर्स ऑपरेटरों पर टीडीएस दर को 1 प्रतिशत से घटाकर 0.1 प्रतिशत करने का प्रस्ताव।टीडीएस के भुगतान में विलम्ब को टीडीएस के लिए विवरणी फाइल करने की नियत तारीख तक डिक्रिमिनलाईज करने का प्रस्ताव।

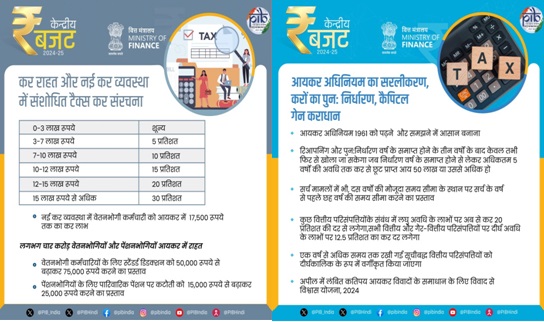

- पुनः निर्धारण का सरलीकरण

- किसी कर निर्धारण वर्ष के समाप्त होने के तीन से पांच वर्षों के बाद किसी कर निर्धारण को नए सिरे से केवल तभी खोला जा सकेगा जब कर से छूट प्राप्त आय 50 लाख या उससे अधिक हो।

- सर्च मामलों में समय सीमा को दस वर्षों की मौजूदा समय सीमा के स्थान पर सर्च के वर्ष से पहले छह वर्ष की समय सीमा करने का प्रस्ताव।

- कैपिटल गेन का सरलीकरण और युक्तिकरण

- कुछ वित्तीय परिसंपत्तियों के संबंध में लघु अवधि के लाभ पर 20 प्रतिशत कर लगेगा।

- सभी वित्तीय और गैर-वित्तीय परिसंपत्तियों पर दीर्घ अवधि के लाभों पर 12.5 प्रतिशत की दर से कर लगेगा।

- परिसंपत्तियों पर कैपिटल गेन के छूट की सीमा को बढ़ाकर 1.25 लाख प्रतिवर्ष करने का प्रस्ताव।

- करदाता सेवाएं

- सीमा शुल्क और आयकर की सभी शेष सेवाओं जिनमें ऑर्डर गिविंग इफेक्ट व रैक्टिफिकेशन सम्मिलित हैं, को अगले दो वर्षों के दौरान डिजिटलीकरण किया जाएगा।

- मुकदमेबाजी और अपील

- अपील में लंबित कतिपय आयकर विवादों के समाधान के लिए विवाद से विश्वास योजना, 2024 का प्रस्ताव।

- टैक्स अधिकरणों, उच्च न्यायालयों और उच्चतम न्यायालय में प्रत्यक्ष करों, उत्पाद शुल्क और सेवा कर से संबंधित अपीलों को दायर करने के लिए मौद्रिक सीमाओं को क्रमशः 60 लाख रुपये, 2 करोड़ रुपये और 5 करोड़ रुपये तक बढ़ाने का प्रस्ताव।

- अंतरराष्ट्रीय कराधान में मुकदमेबाजी को कम करने और निश्चितता प्रदान करने के लिए सेफ हार्बर नियमों के दायरे का विस्तार।

- रोजगार और निवेश

- स्टार्ट-अप इकोसिस्टम को प्रोत्साहित करने के लिए सभी वर्गों निवेशकों के लिए एंजेल टैक्स को समाप्त करने का प्रस्ताव।

- भारत में क्रूज पर्यटन को प्रोत्साहित करने के लिए घरेलू क्रूज का संचालन करने वाली विदेशी शिपिंग कंपनियों के लिए कर व्यवस्था को सरल करने का प्रस्ताव।

- देश में अपरिष्कृत हीरा बेचने वाली विदेशी खनन कंपनियों के लिए सेफ हार्बर दरों का प्रावधान।

- विदेशी कंपनियों पर कारपोरेट कर दर को 40 प्रतिशत से घटाकर 35 प्रतिशत करने का प्रस्ताव।

- कर आधार का विस्तार

- फ्यूचर्स और ऑप्सन्स के विकल्पों पर सिक्यूरिटी ट्रांजैक्शन टैक्स को बढ़ाकर क्रमशः 0.02 प्रतिशत और 0.1 प्रतिशत करने का प्रस्ताव।

- प्राप्तकर्ता के द्वारा शेयरों की पुनः खरीद पर प्राप्त आय पर कर लगेगा।

- सामाजिक सुरक्षा लाभ

- एनपीएस में नियोजनकर्ता द्वारा किए जा रहे योगदान को कर्मचारी के वेतन के 10 प्रतिशत से बढ़ाकर 14 प्रतिशत करने का प्रस्ताव।

- 20 लाख रूपये तक की चल परिसंपत्तियों की सूचना न देने को गैर-दांडिक बनाने का प्रस्ताव।

- वित्त विधेयक के अन्य प्रमुख प्रस्ताव

- 2 प्रतिशत के इक्वलाइजेशन लेवी को वापस।

- नई कर व्यवस्था के तहत व्यक्तिगत आयकर में बदलाव

- वेतनभोगी कर्मचारियों के लिए स्टैंडर्ड डिडक्शन को 50,000 रूपये से बढ़ाकर 75,000 रूपये करने का प्रस्ताव।

- पेंशनभोगियों के लिए पारिवारिक पेंशन पर कटौती को 15,000 रूपये से बढ़ाकर 25,000 रूपये करने का प्रस्ताव।

- कर दरों का संशोधित संरचना

- 0-3 लाख रूपये- शून्य

- 3-7 लाख रूपये- 5 %

- 7-10 लाख रूपये- 10%

- 10-12 लाख रूपये- 15 %

- 12-15 लाख रूपये- 20 %

- 15 लाख रूपये से अधिक- 30 %

- नई कर व्यवस्था में वेतनभोगी कर्मचारी को आयकर में ₹ 17,500/- तक की बचत होगी।

बजट से सम्बंधित महत्वपूर्ण ऐतिहासिक तथ्य

- आजादी से पूर्व, भारत का पहला बजट 17 अप्रैल, 1860 को प्रस्तुत किया गया था। ईस्ट इंडिया कंपनी के जेम्स विल्सन ने इसे ब्रिटिश राज के सामने पेश किया था।

- आरके षड्मुगम चेट्टी ने 26 नवंबर, 1947 को स्वतंत्र भारत का पहला केंद्रीय बजट पेश किया था।

- वर्ष 1950 में केंद्रीय बजट लीक हो गया था। तब तक बजट राष्ट्रपति भवन में छपता था, लीक के बाद इसे नई दिल्ली के मिंटो रोड स्थित एक प्रेस में स्थानांतरित करना पड़ा। इसके बाद बजट प्रकाशन के लिए 1980 में नॉर्थ ब्लॉक के बेसमेंट में एक सरकारी प्रेस स्थापित की गई।

- जवाहरलाल नेहरू, इंदिरा गांधी और राजीव गांधी ही केवल ऐसे प्रधानमंत्री हैं जिन्होंने बजट पेश किया है।

- मोरारजी देसाई ने 10 बार केंद्रीय बजट पेश किया है, जो एक व्यक्ति द्वारा पेश किया गया सबसे अधिक बजट है।

- प्रणब मुखर्जी एकमात्र ऐसे वित्त मंत्री हैं जिनके पहले कार्यकाल का आखिरी बजट और दूसरे कार्यकाल का पहला बजट 25 साल के अंतराल पर पेश किया गया था।

- 1999 तक, केंद्रीय बजट फरवरी माह के अंतिम कार्य दिवस को शाम 5 बजे घोषित किया जाता था। पूर्व वित्त मंत्री यशवंत सिन्हा ने इसे बदलकर सुबह 11 बजे कर दिया।

- 2016 तक, केंद्रीय बजट फरवरी के अंतिम कार्य दिवस को पेश किया जाता था, पूर्व वित्त मंत्री अरुण जेटली ने इसे 2017 में 1 फरवरी कर दिया।

- पूर्व प्रधानमंत्री मनमोहन सिंह ने वित्त मंत्री के रूप में अपने कार्यकाल के दौरान 1991 में शब्द गणना (18650 शब्द) के संदर्भ में सबसे लंबा बजट भाषण दिया था।

- वित्त मंत्री निर्मला सीतारमण ने केंद्रीय बजट 2020 पेश करते हुए, समय गणना के संदर्भ में इतिहास में सबसे लम्बा भाषण (लगभग 2.42 घंटे तक) दिया।

- वित्त मंत्री अरुण जेटली ने 2017 में रेल बजट को केंद्रीय बजट में मिला दिया था।

- 1 फरवरी 2021 को वित्त मंत्री निर्मला सीतारमण ने कोविड-19 महामारी के कारण पहला पेपरलेस बजट पेश किया था।

- बजट प्रतुतीकरण से पूर्व 'हलवा समारोह' बजट की गोपनीयता बनाए रखने के लिए मनाया जाता है।

|

बजट से सम्बंधित महत्वपूर्ण संवैधानिक प्रावधान

- अनुच्छेद 109: धन विधेयकों के संबंध में विशेष प्रक्रिया।

- अनुच्छेद 110: “धन विधेयक” की परिभाषा।

- अनुच्छेद 111: विधेयकों पर राष्ट्रपति की स्वीकृति।

- अनुच्छेद 112: वार्षिक वित्तीय विवरण।

- अनुच्छेद 113: अनुमानों के संबंध में संसद की प्रक्रिया।

- अनुच्छेद 114: विनियोग विधेयक।

- अनुच्छेद 115: अनुपूरक, अतिरिक्त या अधिक अनुदान।

- अनुच्छेद 116: लेखानुदान, प्रत्ययानुदान और अपवादस्वरूप अनुदान।

- अनुच्छेद 117: वित्तीय विधेयकों के संबंध में विशेष उपबंध।

- अनुच्छेद 265: करों का कानून के अधिकार के बिना नहीं लगाया जाना।

- अनुच्छेद 266: भारत और राज्यों की समेकित निधियाँ और सार्वजनिक खाते।

- अनुच्छेद 267: आकस्मिकता निधि।

- अनुच्छेद 275: संघ से कुछ राज्यों को अनुदान।

- अनुच्छेद 279ए: माल और सेवा कर परिषद।

- अनुच्छेद 292: भारत सरकार द्वारा उधार लेना।

- अनुच्छेद 293: राज्यों द्वारा उधार लेना।

|

|